はじめに

今回も「投資」をテーマに投資商品の種類と特徴についてお話しをします。

私は初めの頃に投資と聞くと「株」や「FX」などを連想し、常に目まぐるしく動くチャートを常にチェックして頻回に売買するものだと思っていました。(いわゆるデイトレードやスキャルピングですね)

投資の勉強をする際にある程度の商品と種類、そしてその特徴を抑えておくと、自身のポートフォリオ作成に役に立つので今回まとめさせていただきました。

今回は投資初心者向けに投資商品の種類と特徴を記述していきます。

各々、詳細を突き詰めると際限がないので、今回はあくまで初心者向けです。

では本題です。

投資商品の種類と特徴

投資商品には本当にたくさんの種類がありますが、伝統的かつ代表的な投資先は

①株式

②債券

③不動産

④コモディティ

⑤預金

⑥FX

の大きく6つだけです。その他、ソーシャルレンティング、ビットコイン等があるが長期投資を行う際にはオススメはしません(しても自身のポートフォリオの数%だけが好ましい)ので今回は割愛させていただきます。

次にそれぞれの特徴を見ていきます。

①株式

株式とは、株式会社が個人や他の企業から資金を調達するために発行する「証券」のことで企業に出資して株式を受け取ったオーナー(株主)は、株式の値上がり(キャピタルゲイン)や配当金(インカムゲイン)によって、利益を得られる可能性があります。

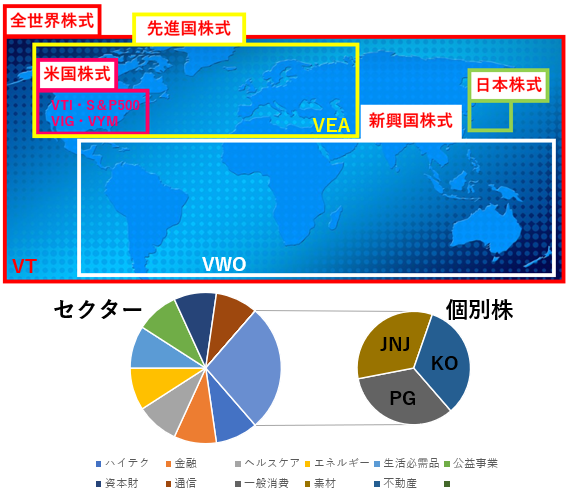

個別株式の種類は豊富にあるため、ここでは割愛しますが、主には全世界へ投資する「全世界株式」、国別の株式として「先進国株式」・「新興国株式」・「アメリカ」・「日本」・「中国」などのインデックスファンド(※1)があります。個別株式にもセクター(※2)と呼ばれる業種区分(米国では代表セクターが11種類、日本でも17~33種類)があります。

※1:インデックス(Index)とは、市場の動きを示す指数のことです。たとえば、日経平均株価やTOPIX(東証株価指数)は日本株式の代表的なインデックスです。インデックスの値動きを見て、市場全体の状況を推測することができます。

インデックスと連動した値動きを目指して運用される投資信託のことをインデックスファンドといい、さまざまなインデックスに連動した投資信託が販売されています。

インデックスファンド以外にも、なんらかのインデックスをベンチマーク(目安)として採用している投資信託もあります

※2:セクターとは主に株式相場や株式市場を分析する際、便宜上区分するグループのことです。業種や発行株数、株価といったグループだけでなく、技術や開発といったテーマごとに分ける場合もあります。

ファンドマネージャーやアナリストは、セクターごとに業績の比較を行い、セクター内での株価の割高・割安を比較するなどして、投資の判断材料を探します。

株式の特徴は一般的にハイリスク・ハイリターン(1年間で半値になったり、2倍以上になったりすることもあります)。

(全世界株インデックスファンドへの)長期的投資(20年以上)の利回りは年利4~12%と言われています。

値下がりリスク、倒産リスク、為替リスク等があります。

インフレーション(お金の価値の低下)に強いです。

そもそもなんで株式投資が儲けられるのかというと、企業が出した利益がオーナーである株主のものになるからです。

例えば、A社が利益を出し、設備費や人件費諸々を引いて、まだ100万円の利益が余っていたとすると、この100万円でさらなる(設備)投資をするか、配当金としてオーナーである株主に還元します。

株主は複数人いるため、持ち株の数に合わせて配当金が得られます。

例えば、株総数が100万株で内1万株を保有していたら利益100万円÷株総数100万×持ち株数1万=配当金1万円と言った感じです。

会社の利益は株主のものだから、株主は株式投資で儲かるのです。

中小企業の場合はこの株主が社長兼オーナー(株主)であることが多いです。オーナー社長と言われがちですが、日本のほとんどの中小企業は社長兼オーナーだと思います。その場合は会社の利益はすべてオーナーである社長が貰うことになります。

しかし、上場企業の株主の場合は証券会社から株を買った方々がオーナーになる訳です。有名企業の株主になると皆さんがオーナーの一人になるので、会社の利益の一部が享受できる訳です。

つまり、株式投資で儲けようと思ったら、本質的に将来にわたって稼ぎ続ける会社に投資すれば良い訳です。儲けがあるから株主への還元もある訳です。

そもそも儲けが出ない企業に投資しても、オーナーに還元するする利益そのものがないので、お金が入ってくる訳がないですよね。

だから儲かる企業に投資するのというのが当然の話になる訳ですが、通常の企業業績は好調や不調の波があり、ずっと良いときもあれば、ずっと悪いときもあり、常に激しく変化しています。

そのため、個別株では株価のボラティリティ(変動率)が高く、リスクも高い商品となっています。

②債券

債券とは、国や地方公共団体、企業などが資金調達のために発行する「借用書」みたいなものです。

一般的に債券を購入すると、利払日に利息が支払われ、償還日に額面金額が払い戻されます。

一方、債券はいつでも売買できますが、時価は変動するため、額面金額よりも高くなることもあれば、低くなることもあります。

つまり、償還日まで保有していれば安全性が高い一方、償還日前に売却すると元本割れのリスクがあります。

また、発行体の経営悪化や破綻によって、利息の支払いが滞ったり、投資元本を割り込むこともあるため、発行体の安全性を格付などで確認することが大切です。

債権を購入した投資家は、債券価格の値上がりや利息によって利益を得られる可能性があります。

ちなみに、潰れなさそうな国・企業(=信用度の高い発行体)が発行した債券は、踏み倒されるリスクが小さい代わりに、利回りが低くなる傾向があります。

債権の特徴は一般的にローリスク・ローリターンで、長期的な期待利回りは年利0.3~4.2%。

値下がりリスク、債務不履行(お金を返してくれない)リスク、為替リスク等があります。

株式と組み合わせることでポートフォリオのボラティリティが穏やかになります。

③不動産

不動産は家賃収入や物件の値上がり益で利益を得られる可能性があります。

a)住居(アパート・マンション・ワンルーム・シェアハウス)

b)宿泊施設(民泊・ゲストハウス)

c)テナント(倉庫・駐車場・商業ビル)

d)太陽光発電

e)REIT

の大きく5種類の投資先があります。

現物の不動産に直接投資することも出来るし、不動産に投資している「ファンド」に投資することでオーナーになることも可能です。

REIT(不動産投資信託)とは、不動産に投資する投資信託のことです。

REITは、「Real Estate Investment Trust」の略で、証券取引所に上場しているものは上場株式と同様に売買することができます。

投資家から集めた資金で不動産を保有、管理し、主に物件の賃貸収入で収益をあげます。対象となる不動産はオフィスビルや商業ビル、マンションなどさまざまです。

不動産の特徴は一般的にミドルリスク・ミドルリターンで長期的な利回りは年利4.0%~6.0%と言われています。

空室リスク、値下がりリスク、災害リスク、売りたいときに売れないリスク等があります。

株式や債券同様にインフレーションに強いです。

現物不動産に投資をする場合、株式と違って銀行からお金を借りることが出来ます。(株や債券と違って住宅ローン・借金が出来ます。)

投資に必要な資金が多いです。(株は100円から出来ますが、住宅は購入に数百万円以上かかります)

経費を使って節税が出来ます。(確定申告)

他の投資と比較して管理の手間がかかります。

不動産ファンド(REIT)に投資する場合、少額で数多くの物件に投資することが可能で管理の手間が一切かからず、株式と同様に売買できます。

④コモディティ(商品)

コモディティ(Commodity)とは、一般に「商品」のことを指します。

コモディティ投資とは、商品先物市場で取引されている原油やガソリンなどのエネルギー、金やプラチナなどの貴金属、トウモロコシや大豆などの穀物といったようなコモディティ(商品)に投資することをいいます。これらの商品に投資しておくと、値上がり益によって利益を得られる可能性があります。

投資の仕方には、直接的に商品や商品先物の市場で運用される商品ファンドが以前からありましたが、近年では、商品指数に償還価額が連動する債券などに投資する投資信託など、利用方法の選択肢が広がってきています。

代表的なものは金・ゴールドで、特徴は一般的には安全資産と呼ばれているが意外と値動きが激しいハイリスクな資産です。

長期的な利回りは年利1.3%程度。

値下がりリスク、為替リスク、保管リスクなどがあります。

インフレーションに強いです。

世界的に価値が認められており、太古の昔から重宝されているが利息や配当金は出ません。

不況時に値上がりすることもあり、「有事の金」と呼ばれる。

(戦争時や大不況・恐慌、最近ではコロナやロシア・ウクライナ戦争、シリコンバレー銀行破綻などで金価格は上昇しましたね)

⑤預金

銀行にお金を預けることで利子が受け取れます。

普通預金・定期預金・外貨預金があります。

日本における現在(2020年)の普通預金の金利は大体0.001%、ネット銀行で最大0.2%です。

預金の特徴は1,000万円までは元本保証、超低金利で日本ではほとんどお金は増えません。

外貨預金は高金利だが、為替リスクがあります。

インフレーションに弱いです。

(国の信用低下でも、GDPの低下でも、時折投機目的でも変動があります)

⑥FX(Foreign Exchange)

FXとは、外国為替証拠金取引のことで、「Foreign Exchange」の頭文字をとったものです。

2つの国の通貨を取引することで、為替差益や金利差によるスワップポイントで利益を狙う金融商品です。

証拠金を担保にレバレッジ(てこの原理)をかけて取引することができるデリバティブ(金融派生商品)の一種で、外貨預金などにくらべて手数料も割安で、基本、24時間取引が可能です。

たとえば、外貨預金で米ドルを預け入れた場合、「ドル高・円安」で為替差益が発生する一方で、「ドル安・円高」になると為替差損が発生してしまいます。

為替の値動きを予測して投資するFXでは、為替がどちらに動いても収益のチャンスがあります。

今回のFXはデイトレード目的ではなく、あくまでレバレッジ1倍での定期積立を想定したものです。詳細はこちらを確認してください。

まとめ

株式は、株式会社が個人や他の企業から資金を調達するために発行する「証券」のことで、企業に出資して株式を受け取ったオーナー(株主)は、株式の値上がり(キャピタルゲイン)や配当金(インカムゲイン)によって、利益を得られる可能性があります。

債券とは、国や地方公共団体、企業などが資金調達のために発行する「借用書」みたいなもので、債券価格の値上がりや利息によって利益を得られる可能性があります。

不動産は、現物の不動産に直接投資することも出来るし、不動産に投資している「ファンド」に投資することでオーナーになることも可能で、不動産を保有、管理し、主に物件の賃貸収入で収益をあげます。対象となる不動産はオフィスビルや商業ビル、マンションなどさまざまです。

コモディティ(Commodity)とは、一般に「商品」のことを指す言葉で、代表的なものは金です。基本的に値上がり益によって利益を得られる可能性があります。

預金は、普通預金・定期預金・外貨預金があり、銀行にお金を預けることで利子が受け取れます。預金の特徴は1,000万円までは元本保証されますが、超低金利で日本ではほとんどお金は増えません。 外貨預金は高金利だが、為替リスクがあります。

FXとは、外国為替証拠金取引のことで、「Foreign Exchange」の頭文字をとったものです。

2つの国の通貨を取引することで、為替差益や金利差によるスワップポイントで利益を狙う金融商品です。

長期的に見れば株式一択だが、リスクが高く、元本割れの可能性があります。

年齢や自身の性格に合わせてリスク分散のために①~⑥を組み合わせて、自身のポートフォリオを組んでいくことが大切です。

あくまで投資の最終決定は自己判断、自己責任で行う必要があります。

個人的にお金の勉強して一番驚いたことは普段使っているお金の価値が日々変動していることでした。

小さいころからお小遣い等で慣れ親しんでいるお金が、為替の情報を見ると日々変動し、それに合わせて株価の上下が組み合わさり、各企業の価値も変化し、どんな物も一定の価値が保たれているわけではないということが、当たり前のことなんですが、個人的には一番衝撃的な事実だったのを覚えています。

こんな感じでお金の勉強・まとめについても発信していきますので今後ともよろしくお願いします。

今回の記事が皆さんの資産形成の一助になれば幸いです。

本日も最後まで閲覧していただきありがとうございました。

合わせて読みたい

コメント