はじめに

今回はMMF(Money Market Fund)と債権(Bond)の違いを説明します。

今回の記事を読むことで政策金利が上昇した際になぜMMFと債券に投資すべきなのかが分かります。

MMF(Money Market Fund)とは?

MMFは、短期間(通常は1年以下)の期間で安定的な利回りを提供する投資ファンドです。

主に短期の国債や商業用債券、CD(証券担保証券)などの金融商品に投資します。

MMFは比較的安定的で低リスクな運用を目指し、キャッシュマネジメントや資金運用を行う際に利用されます。

債権(Bond)とは?

債権(Bond)は、企業や政府が資金調達のために発行する有価証券です。

債権を購入することは、投資家が発行体に対して資金を貸し付けることを意味します。

債権の期間は通常1年以上で、利付け(クーポン)と呼ばれる利息を支払いながら、最終的に元本が返済されることが一般的です。

MMFと債券の違いは?

簡単に言うと、MMFは短期間での安定的な利回りを重視する投資ファンドであり、債権は長期間での元本保証と利息を提供する有価証券です。

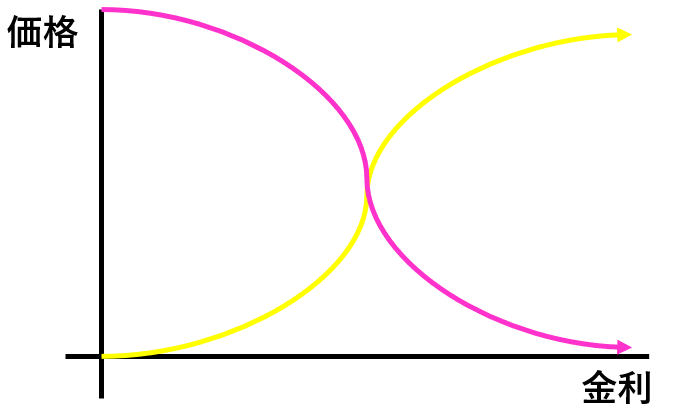

どちらも金利と強い相関関係があります。

それぞれ

MMFは金利と比例関係があります。

債券は金利と逆比例関係になります。

そのため金利が上昇すると

MMFの利益は増加します。

債券の価格は低下します。

そのため政策金利が上昇した際には

MMFに投資をすることで増額した利益を得られます。

債券に投資をすることで、今後金利が低下した時に、既存の債券価値が増加するため、値上がり益(キャピタルゲイン)+利息(インカムゲイン)の両取りをすることが出来ます。

そのため、一般的には政策金利が増加した際には、MMFと債券に投資をすることで比較的低リスクで利益が得やすくなります。

株式投資は?

一般的に政策金利が上昇すると株価は上がりにくいです。

これは企業や個人の借り入れコストが上昇し、企業収益が低下しやすくなり、企業の成長を抑制するためです。

そのため、政策金利が高い時には、銀行預金や債券などの安定的な投資商品が魅力的であると言えます。

MMFや債券はどうやって買うのか?

MMFや債券は「SBI証券」で購入することが出来ます。

SBI証券は国内株式個人取引シェアNo.1であり

業界屈指の格安手数料です。

そのため、資産運用にするにあたって、圧倒的におすすめの証券会社です。

以下にリンクを貼っておきます。

今回はMMFと債券の違いとおすすめの投資時期についてお伝えしました。

投資は確実性を保証するものではなく、様々なリスクがつきますので、投資の際は自己判断・自己責任でお願いします。

今後もよりよい情報を発信していきますのでよろしくお願いします。

コメント