はじめに

FX(外国為替)は、多くの人々にとって魅力的な投資手段です。

その理由はさまざまですが、ここではFXを始めるべき理由について、分かりやすく解説していきます。以下にはFXの主なメリットと魅力を紹介します。

そもそもFXとは

FXは、外国為替(Foreign Exchange)の略称で、通貨間の為替レートの変動を利用して利益を得る金融取引を指します。

一般的には外国為替証拠金取引(Foreign Exchange Margin Trading)とも呼ばれ、個人や法人が異なる通貨間の価格変動を予測して、その差額によって利益を追求することが目的となります。

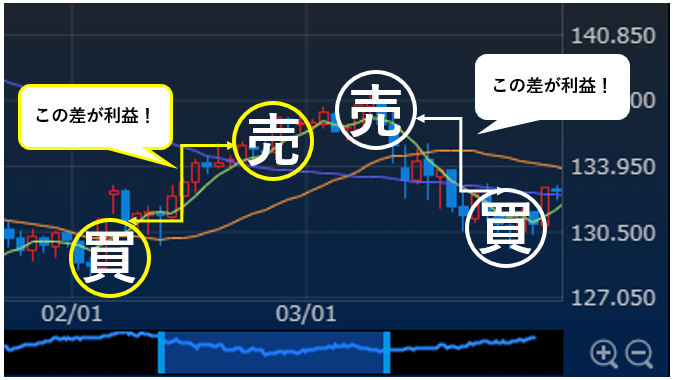

FX取引では、通貨ペア(例:米ドル/円、ユーロ/米ドル)の価格変動に基づいて売買を行います。

投資家は、将来の為替相場の変動を予測して、相場が上昇すると予想した場合は買い(ロング)、相場が下落すると予想した場合は売り(ショート)のポジションを取ります。

利益や損失は、取引した通貨ペアの価格変動に応じて生じます。

重要なことは、FX取引は投資リスクを伴う金融取引であり、市場の変動により損失を被る可能性があることです。

十分な知識と経験を持っていない場合や、リスクに対する適切な計画や戦略を持っていない場合は、慎重に取り組む必要があります。また、法律や規制に従って取引を行うことも重要です。

副業でFXを行うメリット

ここからは副業でFXを行うメリットを7つ紹介します。

それぞれ

①時間の融通が利きやすい

②レバレッジ効果

③高い流動性

④多様な通貨ペア

⑤ヘッジ効果と分散効果

⑥学習と成長の機会

⑦オンライン取引の利便性

以上について、順番に紹介したいと思います。

時間の融通が利きやすい

FX市場は基本24時間営業しており、世界中の参加者が取引を行っています。

これにより、仕事や生活スタイルに合わせて取引ができます。

また、重要なニュースやイベントが発生した場合でも、リアルタイムで市場に対応することができます。

副業をはじめるに当たって、時間の融通は極めて重要なものになります。

一般的に朝から夕まで仕事をして、自宅に帰ってからも家事が待っているなど、日々のルーティンが決まっている人が大半だと思います。

そんな中、バイトの時間を入れたり、そもそも面接から始めるとなると、副業自体が生活の妨げになるのは目に見えていますよね。

それに対してFXであれば、口座開設・即取引が可能、しかも平日はほぼ24時間いつでも取引出来る等、時間の融通が利きやすいです。

注意点としては日本時間の土曜日午前6時から翌週月曜日の午前7時まで取引が出来ない点です。

それを差し引いても、FXは5~10分でも取引出来ますし、1時間でも10時間でも取引出来るなど、平日時間を上手く使うという点では、時間の融通は利きやすいですね。

ただ時給での仕事ではなく、出来高になりますので、時間と収入が比例しないのは、予め注意が必要です。

レバレッジ効果

FX取引では、少額の証拠金で大きな取引が可能です。

レバレッジを活用することで、小額の資金で多くの通貨を売買することができます。

これにより、小額の資金でも大きな利益を追求することができます。

ただし、レバレッジはリスクも高めるため、慎重な取引が求められます。

FXでは最大25倍までレバレッジを効かせて取引を行うことが出来ます。

そのため初期費用で必要な証拠金の額は為替の値×10,000÷25(レバレッジ25倍時)となり、ドル・円であれば最低でも56,000円(140円/ドル想定)が必要になります。

50,000円以上も必要なの!?と思った方、安心してください。

必要最低証拠金は通貨ペアにより異なり、最低額であれば南アフリカの通貨であるランド/円で3,200円からでも始められますよ。

ちなみにFXでは10,000通貨単位で取引が行われます。

これは、FX市場が元々外国為替の交換に使用される通貨ペアを基にしているためです。

通常、主要通貨ペア(例:EUR/USD、GBP/USD、USD/JPYなど)では、1 Lot(ロット)と呼ばれる取引単位が10,000通貨となっています。

10,000通貨単位で取引される理由は、歴史的な経緯に由来しています。

以前、外国為替市場では主に金融機関や大口取引参加者が取引を行っており、彼らの需要に基づいて市場が形成されました。

そのため、一般の個人投資家が参加する前提で市場が設計されることが無かったためです。

レバレッジは最大の武器であり、諸刃の剣でもあります。

自身のリスク許容度と相談して上手に使いましょう!

高い流動性

FX市場は世界最大の金融市場であり、非常に高い流動性を持っています。

これは、いつでも取引が可能であり、約定力が高いことを意味します。

したがって、注文が素早く執行され、スリッページ(価格のずれ)が少ないため、思った通りの取引が行えます。

ついでに実際の取引画面を見てみましょう。

下図はDMM FXのスマホ版取引画面で、ドル・円の取引になります。

ちなみに、画面真ん中のBid/売「140.670」・Ask/買「140.672」のボタンをそれぞれタップすれば売買が成立します。(コンビニでアイス買うより簡単、最短1~2秒で取引出来ます)

伝えたいのは売買方法ではなく、スリッページの話で画面「①」をご覧ください。

①がスリッページの設定ボタンになり「0~99.9pips」の範囲で調整が出来ます。

初めてだとあまり気にせず取引して、ちょっと損なのですが、「②」の損益pipsとその隣の-0.4、そしてその上の-40を見てもらうと分かると思うのですが、ドル・円取引の場合、0.1pips動くと10円の変動があります。

なにが言いたいのかというと、このスリッページの初期設定が0とか0.1なら良いんですけど、たまに1.0とかになっているんですよね。そうすると思っていた取引額よりも1.0pips変わると100円の差額になります。

初めて取引していきなり100円差額が生まれると焦ると思うので、予めお伝えしていきます。

(私が初めて取引した時にかなり焦った記憶があるので・・・)

100円かよ、って思うかも知れませんが、数量(Lot)でその差額も倍々で大きくなりますので、結構馬鹿になりませんよ。なんだったら99.9pipsのズレなら1Lotで約10,000円のズレになりますから、初期設定には色々注意が必要です。

あと、別件ですが「③」の一括ボタンは相場の強制退室・緊急脱出ポッドになります。

自分の評価益に耐え切れずに緊急で脱したい時は、「ポチ」っとすればどんな相場からでも脱出できますよ。

多様な通貨ペア

FX市場では、さまざまな通貨ペアで取引が行われます。

主要通貨ペアだけでなく、マイナー通貨や新興国の通貨など、多くの選択肢があります。

これにより、様々な相場の特性やトレンドを活用することができます。

ちなみに主要通貨ペアとは、世界的に広く取引されている通貨ペアのうち、主要な通貨同士の組み合わせを指します。

以下に、いくつかの主要通貨ペアとそれぞれの特徴を説明します。

- EUR/USD(ユーロ/米ドル):

- 世界最大の経済圏である欧州連合(EU)の通貨であるユーロと、世界最大の経済大国であるアメリカ合衆国の通貨である米ドルの組み合わせです。

- 世界的な流動性が高く、取引量も非常に大きいです。

- 金融ニュースや経済指標の発表によって大きな価格変動が生じることがあります。

- GBP/USD(英ポンド/米ドル):

- イギリスの通貨である英ポンドと米ドルの組み合わせです。

- 英国は金融センターであり、世界的に重要な経済と通貨です。

- 英国の政治や経済の動向が価格に大きな影響を与えることがあります。

- USD/JPY(米ドル/日本円):

- 米ドルと日本円の組み合わせです。

- 日本は世界第3位の経済大国であり、為替介入や金融政策の動向が価格に影響を与えることがあります。

- 世界的な流動性が高く、アジア市場の営業時間に特に注目されます。

- USD/CHF(米ドル/スイスフラン):

- 米ドルとスイスフランの組み合わせです。

- スイスは金融の安定性と信頼性が高い国として知られており、スイスフランは「安全資産」としての役割も持っています。

- スイス国立銀行(SNB)の政策発表や市場の不安定性によって価格が影響を受けることがあります。

これらは主要通貨ペアの一部ですが、他にもさまざまな通貨ペアが存在します。

次に、マイナー通貨や新興国通貨ペアについて説明します。

マイナー通貨や新興国通貨ペアは、主要通貨ペアに比べて取引量や流動性が低い通貨ペアを指します。

これらの通貨ペアは、市場参加者が主にその国や地域に関心を持つ場合や、特定の地域での経済的な出来事によって価格が影響を受けることがあります。以下にいくつかの例とそれぞれの特徴を挙げます。

- USD/TRY(米ドル/トルコリラ):

- トルコの通貨であるトルコリラと米ドルの組み合わせです。

- トルコ経済の政治的な不安定性や経済的な要因によって価格が大きく変動することがあります。

- リスクヘッジの手段としても注目されることがあります。

- USD/ZAR(米ドル/南アフリカランド):

- 南アフリカ共和国の通貨である南アフリカランドと米ドルの組み合わせです。

- 南アフリカの経済や資源価格の変動、政治的な不安定性が価格に影響を与えることがあります。

- 金融市場へのアクセスが制限されることや、流動性の低さが挙げられます。

- AUD/NZD(豪ドル/ニュージーランドドル):

- オーストラリアの通貨である豪ドルとニュージーランドの通貨であるニュージーランドドルの組み合わせです。

- オーストラリアとニュージーランドの経済や商品価格の変動が価格に影響を与えることがあります。

- 高い金利差が存在することから、スワップポイントの利得を狙う投資家も存在します。

これらは一部のマイナー通貨や新興国通貨ペアの例ですが、他にもさまざまな通貨ペアが存在します。

マイナー通貨ペアや新興国通貨ペアは、主要通貨ペアに比べてリスクが高く、価格の変動が大きい傾向があります。

そのため、投資や取引を行う際にはリスク管理や市場情報の注視が重要です。

また、流動性が低いため、スリッページのリスクにも留意する必要があります。

通貨ペアごとに特徴や取引の動向は異なるため、投資や取引を行う際には各通貨ペアの特性を理解し、市場の動向やニュースを注視することが重要です。

ヘッジ効果と分散投資

FXは、ポートフォリオのヘッジ効果や分散投資にも有効です。

例えば、外国企業への投資や海外不動産の保有など、外国通貨との関係性がある場合、FXを利用することで為替リスクをヘッジすることができます。

また、他の資産クラス(株式や債券など)との相関性が低いため、ポートフォリオのリスク分散にも役立ちます。

FXのヘッジ効果は、通貨リスクを軽減するために使用される手法です。

主に企業や投資家が国際取引や資産ポートフォリオにおいて通貨の変動リスクから保護するために利用されます。以下に、FXのヘッジ効果について詳しく説明します。

1.通貨リスクのヘッジ:

通貨リスクは、為替相場の変動によって生じる資産の価値の変動リスクを指します。

企業や投資家は、外国為替市場での通貨取引を通じて、将来の為替リスクをヘッジすることができます。

具体的には、予想される通貨の価格変動に対応するために、逆方向の通貨ポジションを取ることでリスクを相殺します。

2.為替レートの固定:

ヘッジ効果を達成する一つの方法は、為替レートを固定することです。

これは、将来の取引や契約において、特定の為替レートを確保することでリスクを回避する手法です。

例えば、企業が外国為替市場で将来の決済のために為替契約(フォワード契約など)を締結することで、為替レートの変動による損失を防ぐことができます。

3.自然ヘッジ:

自然ヘッジは、企業や投資家が持つ自己のビジネスモデルや投資ポートフォリオによって通貨リスクが自動的に相殺される状況を指します。

例えば、国内企業が輸出を行っている場合、外貨建ての売上を得ることになります。

この場合、自然ヘッジが働き、外貨建ての売上が通貨リスクを相殺する効果を持つことがあります。

このようにFXのヘッジ効果は、通貨リスク管理の重要な手法です。

しかし、ヘッジにはコストやリスクも伴います。

為替市場の変動は予測困難な場合があり、ヘッジ戦略が逆効果となる場合もあります。

したがって、ヘッジを検討する際には、リスクとリターンのバランスを考慮し、慎重に計画することが重要です。

学習と成長の機会

FX取引は投資としての一面もありますが、同時に経済や金融に関する知識を深められる機会でもあります。

市場の動向や経済指標の理解、テクニカル分析のスキルなど、様々な学習と成長の機会があります。

また、トレードの結果を振り返り、自己改善を図ることも重要です。

以下に、FXから得られる学習の具体的な要素をいくつか挙げます。

1.経済指標と市場の関係性の理解:

FX市場は、経済指標や政治的な出来事に非常に敏感です。

経済指標の発表や重要なイベントが為替相場にどのように影響するかを学ぶことで、経済の基本的な原則や市場の動向を理解することができます。

たとえば、金利政策の変更や雇用統計の発表などが為替レートに与える影響を学ぶことができます。

2.テクニカル分析のスキルの向上:

FX取引では、テクニカル分析(チャート分析)が広く使用されます。

価格パターンやトレンド、サポートとレジスタンスレベルなどのチャートパターンを分析することで、市場の動向やエントリーやエグジットのタイミングを判断するスキルを磨くことができます。

テクニカル分析の学習は、FX取引において重要なスキルの一つです。

3.リスク管理の重要性の理解:

FX取引はリスクを伴います。

価格の変動によって損失を被る可能性があるため、リスク管理のスキルを習得することが重要です。

適切なポジションサイズの選択、ストップロスやテイクプロフィットの設定、リスクリワード比の考慮など、リスク管理の手法を学ぶことで、損失を最小限に抑える方法を理解することができます。

4.心理的な面の強化:

FX取引はエモーショナルな要素も含まれます。

相場の変動やトレードの結果によってストレスや感情の変化が引き起こされることがあります。

心理学や自己制御のスキルを学ぶことで、冷静な判断や感情のコントロールを向上させることができます。

心理的な側面の理解と強化は、長期的な成功において重要な要素です。

以上、FX取引から得られる学習は、理論的な知識だけでなく、実際の市場経験に基づく実践的なスキルや洞察力、全体像の把握や考察力などを学ぶことが出来ます。

ただし、初心者の場合は十分な知識とスキルを習得するために時間をかけ、慎重に取引を行うことが重要です。

また、リスク管理を適切に行い、必要な情報を学び続けることも忘れずに取り組んでください。

オンライン取引の利便性

FX取引はオンライン上で行われるため、パソコンやスマートフォンを使っていつでも取引が可能です。

自宅や外出先からでも、ネットに接続することで市場にアクセスできます。

また、多くのFX業者が使いやすい取引プラットフォームやチャートツールを提供しており、情報や分析ツールも充実しています。

おすすめのFX会社は「DMM FX」

FX会社を選ぶポイントは

・運営会社の財務安定性スプレットの水準

・スワップポイントの水準取引出来る通貨種類のサポート体制ツールの使いやすさ・見やすさ

・システムの処理能力や安定性

FX会社は軽く20社以上候補があり、選ぶのはなかなか大変かもしれません。

そこでおすすめなのが、安心・安全の完全信託保全で、あらゆる手数料が無料で取引できる「DMMFX」です。

どの要素も優秀で総合力が高く、最有力候補です。

取引開始まで最短1時間で入れますし、口座開設費は無料です。

さらに今なら条件達成で最大30万円キャッシュバックキャンペーンも実施中です。

操作感もシンプルで使いやすいです。

取引単位が1万通貨からなのがネックですが、FX口座を持ちたい人は参考にしてください。

まとめ

FXは魅力的な投資手段ですが、注意点もあります。

市場の変動により損失を被るリスクがあるため、リスク管理や十分な知識の習得が必要です。

また、投資判断やトレードは自己責任で行う必要があります。

最後に、FXは個人の投資スタイルや目標に合わせて活用することが重要です。

自己の経済状況や目的に合致し、慎重に取り組むことで、FXのメリットを最大限に活かすことができるでしょう。

興味があるかたは以下のバナーから登録してみてください。

おすすめのDMM FXへのリンクです。参考にどうぞ

合わせて読みたい

コメント