はじめに

昨今、円安物価高が日本を襲い、訳も分からぬまま、手元のお金が溶けていると感じる人は少なくないと思います。

変わらない仕事、変わらない給料、変わらない生活習慣、なのに生活が苦しくありませんか。

株などの資産を持たず、日本円の現預金のみの方もいらっしゃると思います。

それはアナタが日本という国に一括投資をしていることに気づいていらっしゃいますか。

今回の記事は

現在投資をしていない日本人に対して、

投資をしないことで起こる日本のリスクについてお話をしようと思います。

「投資をしない」で起こる日本のリスク

投資をしないことで起こるリスクは以下の2つです。

①インフレーションに対応できない

②自分が働けなくなったら人生が終わってしまう。

まずは①インフレーションに対応できない点についてお話します。

ファイナンシャルプランナーによる生命保険相談【ほけんのFP】①インフレーションに対応できない

そもそもインフレーション(以下、インフレ)とはお金の価値が下がり、物の価値が上がることを言います。

お金の価値が下がる?馬鹿なことを言うな!と思う方もいるかもしれません。

しかし、現実問題、お金の価値は日々下がっているのです。

日本では「物価目標2%」というものが掲げられています。

これは2%程度の物価上昇(インフレ)が世の中的に望ましいものとされ、日本銀行が毎年2%のインフレになるようにお金の量や金利をコントロールする金融政策です。

つまり日本銀行の思惑通りなら、毎年の給料が変わらないとすると日本人の資産は毎年2%減少するような仕組みになっているのです。

一(いち)消費者としては、できれば物価上昇はして欲しくないですよね。

しかし、2%のインフレには理由があります。

そもそもデフレーション(以下、デフレ)が起こると日本人の給料は上がるどころか下がってしまいます。

例えば、不況で物が売れず、企業業績が悪化すると、給料カットやリストラが起こり、生活も厳しくなります。そうするともっと物の価値を下げる必要が起こりますが、やっぱり物が売れずに業績も給料も下がる。

こういう悪循環をデフレと言います。

逆に日本銀行が目指す毎年2%のインフレが起こる経済状態というのは、景気が順調で、企業業績も給料もちゃんと上がります。給料が上がるので、物が売れやすくなり、結果として物価も上がります。そうするともっと企業の業績も良くなり、皆さんの給料に反映されるといった好循環が望めるのです。

ちなみに2%のインフレは日本だけの政策ではなく、アメリカのFRB(連邦準備制度理事会)やヨーロッパのECB(中央銀行)も同じ2%のインフレ目標を掲げています。

そして現在、日本では10年以上のデフレから脱却し、インフレーションの最中にいます。

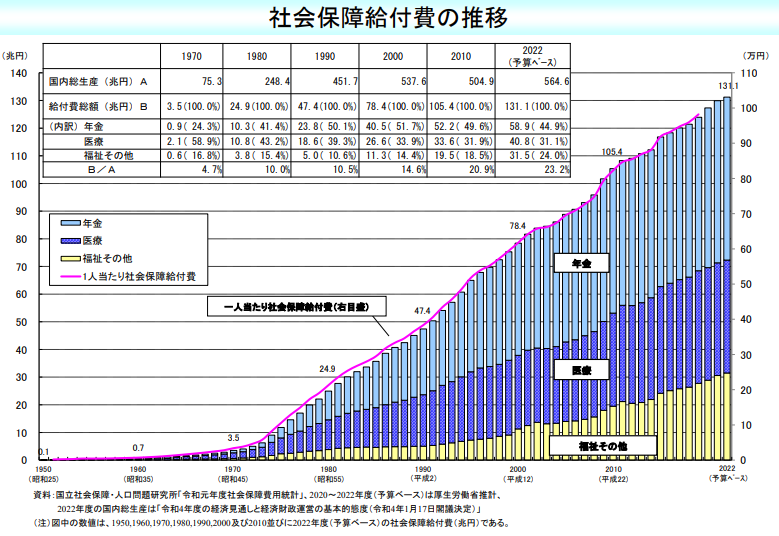

ちなみに2%のインフレーション目標が順調に達成されたとすると

今現在100円で買えている商品は100年後724円払わないと買えなくなります。

円安と物価高について

2023年7月現在、日本は円安物価高の最中にあります。

昨年(2022年)10月21日に一時的に1米ドル151.945円をつけ、その後2023年1月16日に1米ドル127.211円まで円高トレンドが続きましたが、2023年6月現在に再び1米ドル140円台を突破しました。

そもそも「円安」とは日本円の価値が下がっていることを指します。

一般にお金の価値が下がる(円安になる)と対輸入時に大きな損失が生まれます。

例えば、1本100円のコーラがあったとして、円安により1本150円になったとします。

同じ1,000円札を持っていても、前者では10本買えますが、後者では6本しか買えません。このように持っているお金の価値が下がり、物が同じように買えない状態を「円安」と呼びます。

そのため、給料に変わりがないのであれば、額面上は同じ金額でも、円安物価高の影響で購買力がなくなります。

つまり、銀行で現預金しかせず、給料が変わっていないアナタは、円安物価高により日々貧乏になっているのです。

これが投資をしない一つ目のリスク「インフレーションに対応できない」理由です。

隠れた給料の減額

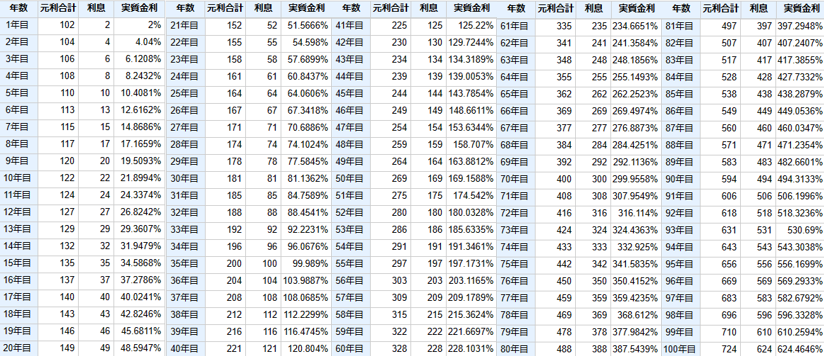

以下の図は厚生労働省が提示でしている一般労働者の賃金の推移です。

これを見ると日本の給料は約30年前からあまり給料が上がっていないことが分かります。

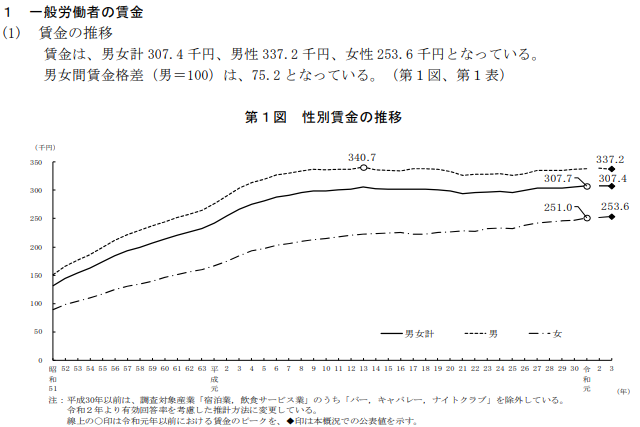

次に下図の社会保障負担の国民負担率の推移をご覧ください。

このように日本国民の給料は変わっていないのに対して、社会保障の国民負担率は上昇しているのです。

社会保険料はサラリーマンであれば確実に入っている保険ですが、この社会保険料は年々増加しており、毎月の給料から天引きされているので、手元に残る給料(手取り収入)が減ってしまっているのです。これが隠れた給料の減額の理由です。

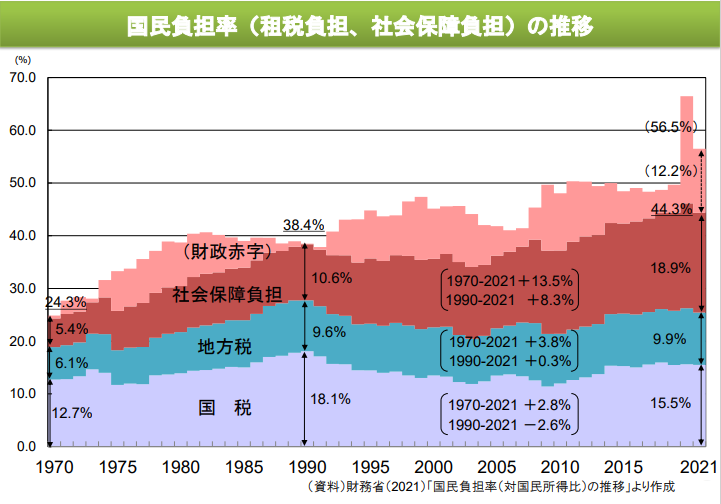

ちなみに社会保険料が上昇してしまっている理由は下図の通りで、少子高齢化により、年々「年金・医療・介護」の費用が増加してしまっているためです。

②自分が働けなくなったら人生が終わってしまう。

先ほどまでの話で年々社会保険料が増額しているのが分かって頂けたと思います。

その背景には少子高齢化があり、高齢になるほど病気になりやすくなるためです。

また、昨今のニュースでもあるように「年金額の不足」や「老後資金問題」なども耳にしたことはありませんか。

これからの時代、資産運用をしないと生活すら出来なくなります。

その理由の一つが以下のアンケート結果です。

60歳以上で仕事をするということ

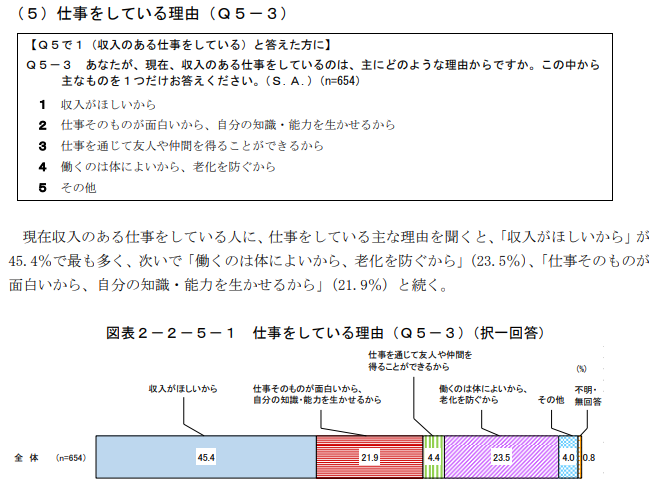

このアンケートは厚生労働省が出しているアンケートであり、60歳以上の人を対象とした「高齢者の経済生活に関わる調査」になります。

60歳を超えてなお、収入のために5割近くが仕事をしています。

そしてその主な理由は「賃貸住宅の支払い」や「住宅ローンの返済」といった生活の基盤である住宅によるものであることが分かります。

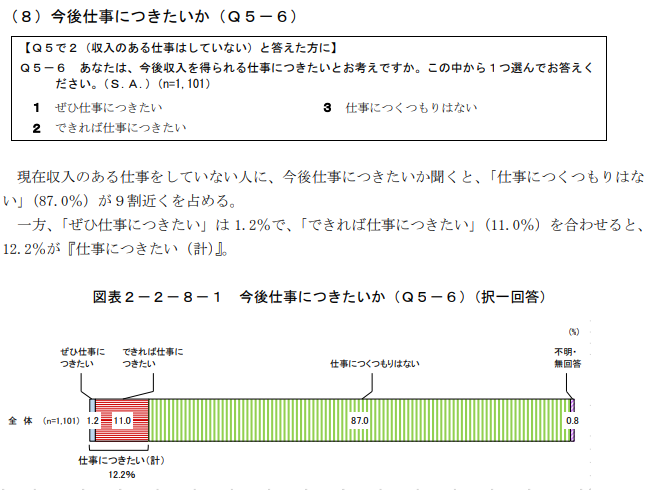

さらに現在収入のある仕事をしていない人を対象にしたアンケートでは「今後仕事につきたいか」という問いに約9割の人が「仕事につくつもりはない」と答えています。

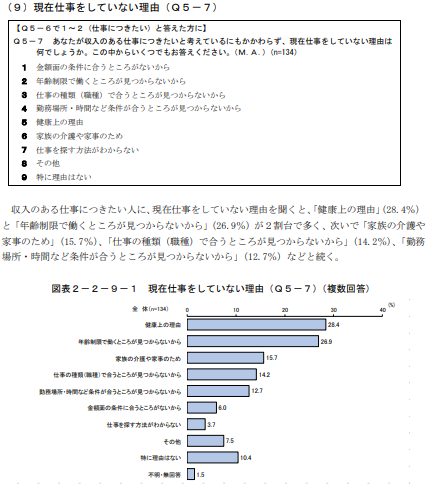

さらに仕事についてない人に対するアンケートで「現在仕事をしていない理由」を問うと、約3割が「健康上の理由」、さらに約3割が「年齢制限で働くところがないから」と答えています。

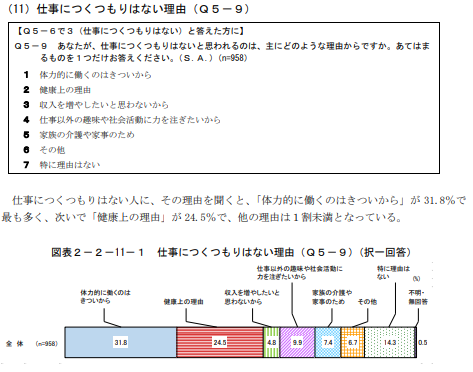

また、「仕事につくつもりはない理由」の約6割近くが体力や健康を理由にあげています。

家計にゆとりがある人の比率

でもしかし、高齢者ですし、年金もありますし、保険大国の日本ですから大多数の人間が保険に加入していますし、働かなくても生活するには困らないのでは、と思いましたか?

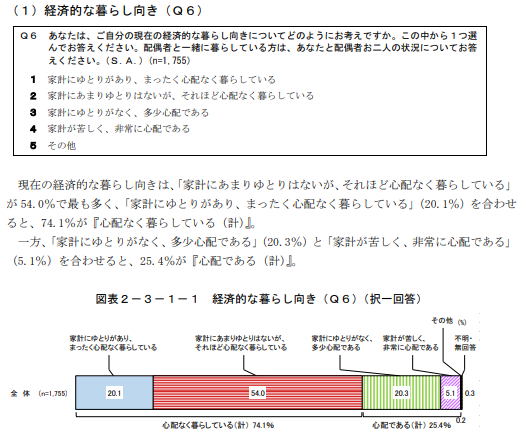

それに対して以下のアンケートを見てください。

心配なく暮らしている比率が74.1%もありますが、家計にゆとりがあるのはたったの20.1%です。

これが現実です。

60歳以上の高齢者は、約8割が家計にゆとりがなく、生活のために収入を求めるも、年齢や健康上の理由で働けないでいるのが日本という国です。

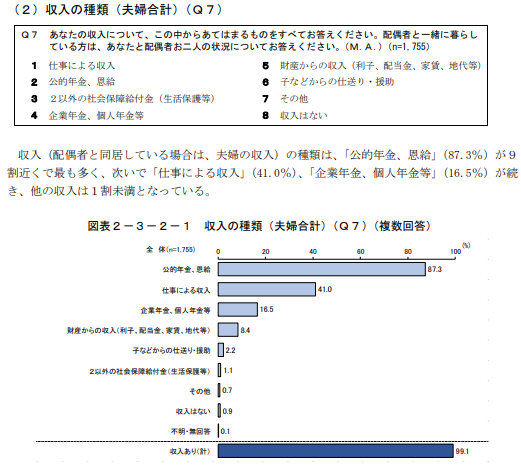

ちなみに収入源は以下の通りで、87.3%が公的年金によるものになっています。

また子供からの仕送りや援助を貰えているのはたったの2%です。

働き盛りの世帯でも自身の世帯を賄うのでいっぱいいっぱいで、とても親へ援助する余裕などありません。

つまり老後資金は自身で準備するしかないのです。

預金の切り崩し問題

ではいざ老後資金を蓄えたとしましょう。

次に待っているのは預金の取り崩し問題です。

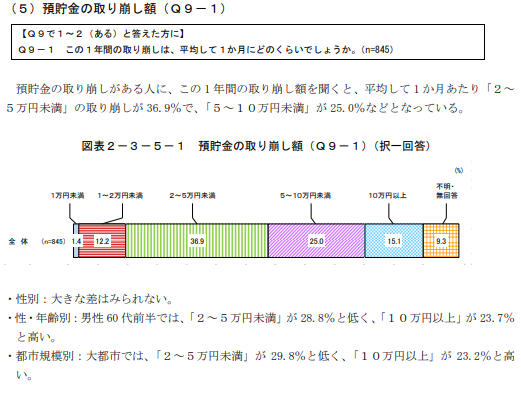

預金の取り崩し額は以下の通りで月2~10万円ほど取り崩す方が6割以上います。

厳密には言えませんが、だいたい月5万円くらい預金を取り崩さないと生活が厳しい世帯が多いようです。

日本人の平均寿命は男性81.41歳、女性87.45歳(2021年厚生労働省の調査より)で、約85歳です。今の定年退職の平均が約65歳のため、約20年間は収入が乏しく、年金+預金の取り崩しで生活をすることとなります。

そうすると月5万円を取り崩すとして、20年間で約1200万円必要となります。

ここで問題なのがインフレです。物価高を考慮すると必要額はそれ以上になりそうですね。

①インフレに対応できないでもお伝えしたように現預金は目減りします。

今100円で買えるものも50年後には269円必要ですし、100年後には724円必要になるかもしれません。

そのため「投資をしない」という選択肢は間違いなく、老後の生活にゆとりがなくなり、場合によっては困窮、生活が出来なくなるリスクもあると考えられますね。

生活保護という選択肢

ちなみに「投資をしない」選択をし、老後資金を蓄えられなくなった方は「生活保護者」になると思います。

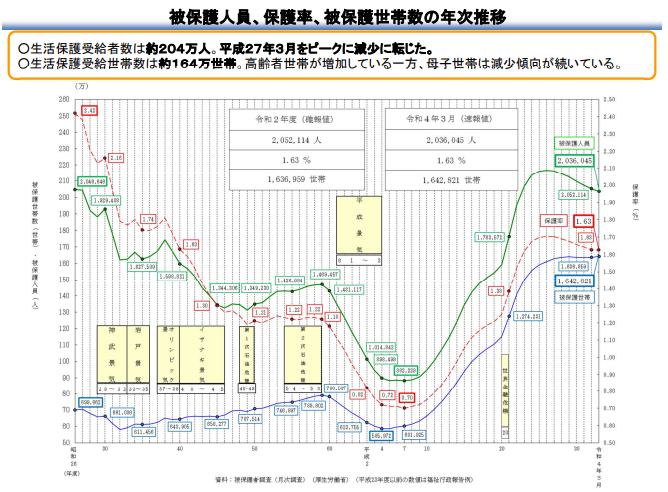

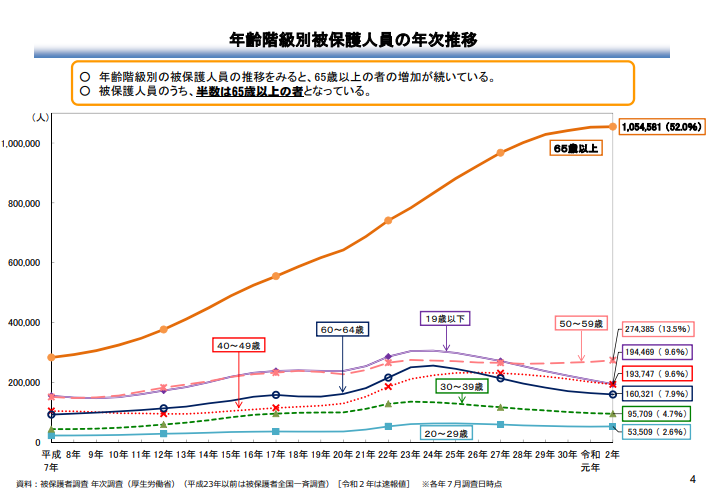

現実問題、平成4年から令和に至るまで「生活保護受給者は増えている」状態です。

たしかに生活保護は必要最低限の生活は保障されます。しかし、国の財源には限界があり、いつ打ち切られてもおかしくない状態だと思います。

その理由に、社会保険料は年々増額し度々ニュースになり、少子高齢化で日本の国力(稼ぐ力)は落ち、円という国の通貨も「円安」と価値が下がっている状態です。

そのため、自分が働けない状態になってしまったら人生が終わってしまうのです。

まとめ

投資をしないことで起こるリスクは以下の2つです。

①インフレーションに対応できない

②自分が働けなくなったら人生が終わってしまう。

このリスクを許容できるくらい働けるうちに稼げる人は問題ありません。

しかし、60歳を越えた人の約8割が生活に余裕がないのも事実です。

自分の身は自分で守りましょう。

国の補助・援助にも限界はあると思います。

「投資をしないリスク」と「投資をするリスク」のどちらが良いのか。

これは資本主義社会が証明しています。

r>g

富は富を呼び、貧困は貧困を呼びます。

この世界では「裕福層」と「貧困層」の格差は広がるように出来ています。

投資を始めてみたいと思った方はSBI証券がおすすめですよ。

以下のバナーを参考にしてください。

その他、個別株の勉強は以下のバナーがオススメです。

今日が人生で一番若い日です。

千里の道も一歩から

一緒に投資を学びましょう!

まずは2024年から始まる新NISAから投資の手がかりにしても良いと思いますよ。

これからもヒカリエブログでは「FIHEフィーヒ~QOLの向上~」をテーマにブログを更新していきます。

一度きりしかない人生をより質の高いものとするため、健康を土台に自由な生活を送れるように、皆さんへ有益な情報発信をしていければと思います。

今後も「投資」の話や「資産運用」についてもお話していきますので、興味がある方は是非よろしくお願いします。

本日も最後まで閲覧していただきありがとうございました。

コメント