マイホームは資産か?

この答えは難しく、現状では「資産にもなりえる」が妥当な答えになると思います。

え?マイホームは資産じゃないの?

そう思った方は最後までお付き合いください。

「持ち家か、賃貸か?」

この問題は永遠のテーマだと思います。

ここでは「資産形成」という観点から考えていきます。

自分の資金以上の価値の持ち家をローンで買うというのは、持ち家という現物不動産にレバレッジ投資をしているようなものになります。

それも年収の何倍もレバレッジをかけているのです。

よく「レバレッジ投資は危険」という言葉を聞くことはありませんか。

自分が持つ資金以上のお金を運用することになるため、運用額がマイナスになったときに、自己破産もする可能性があるのがレバレッジの怖いところになります。

しかし、レバレッジをかけることで、自分の資金以上のお金を運用することで、本来であればその資金を貯めるために必要だった期間を短縮することが出来るのがレバレッジのメリットになります。

話が脱線しましたが、今回の話の軸は「マイホームを購入する」ということは、資産形成という観点で見れば、「超一点張りのレバレッジ商品を買う」ということです。

自分の資金以上の価格の持ち家をローンで買うことは、持ち家という現物不動産にレバレッジ投資をしていることになります。

この事を理解してマイホームを購入されている日本人は少ないと思います。

そもそも、持ち家を「資産形成のツール」として購入する人は少数派でしょう。

自分の城を持ち「一国一城の主」になる満足感は他のものでは換え難いでしょうし、そこで生まれる家族との思い出といった金銭価値には変えられないものもあります。

しかし、資産形成という観点から見てしまうと、日本の住宅は多くの場合、「資産」ではなく「負債」なります。

なぜなら、まずシンプルに「株の配当や債券のクーポンにようにキャッシュフローを生まない」からです。

厳しいことをあえて言うならマイホームの購入が生むのは「毎月のローンの支払いと固定資産税」です。

もし、支払った分が価値として残るなら「資産」という言い訳も分からなくありません。

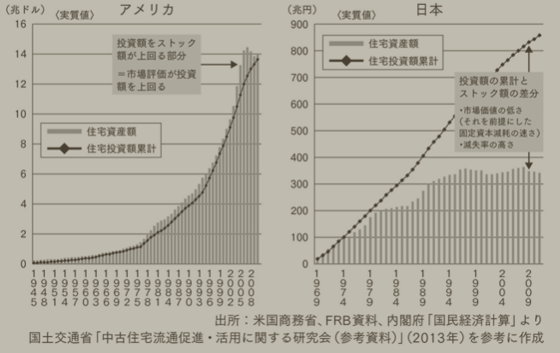

しかし、住宅への投資額がストック額を上回っているアメリカとは違い、日本の住宅ストックの資産額は、投資額の累計を500兆円下回る額しか積み上がっていません。

図は「日米の住宅投資額累計と住宅資産額」になります。出所は、米国商務省(FRB資料)、内閣府「国民経済計算」より、国土交通省「中古住宅流通促進・活用に関する研究(参考資料)」(2013年)を参考に作成。

これが日本の大きな問題です。

「コツコツローンを払って、3,000万円分払い終わったころに、3,000万円分の価値があるものが自分のものになる」なら、まだ話も分かります。

しかし、現実は3,000万円をコツコツ払い終わる頃には「土地の価値くらい」しか残りません。

実は税法で、様々な固定資産について耐用年数が決められているのですが、「木造住宅で22年」、「鉄筋コンクリート造で47年」になります。

戸建ては木造住宅が主流でしょうから、大体22年で上物(家自体)の価値がなくなり、35年ローンを払い終える頃には「土地しか売れない」状態になってしまうのです。

もちろん平均値なので、立地によってはリセールバリューが高まっていくことで、全体の価値が上がることもあります。

しかし、比較的精度の高い日本の将来人口予測を見ると、ほとんどの地域で今後、人口は減ります。

アメリカは移民を受け入れているため、先進国の中で唯一人口が伸びています。

そのため、住宅の需要があるため、投資額をストック額が上回ることが多くあります。

土地には限りがあるのに、人口が増えれば、需要は増え、自然と価値も高まるのは誰でも分かりますよね。

繰り返しになりますが大事なことなのでもう一度言いますが、日本の場合、ほとんどの地域で今後の人口は減ります。

人口が減れば土地の需要も減りますよね。

需要が減るのに、土地の価格が平均的に上がるとは思えません。

つまり、日本の住宅のほとんどは「キャッシュフロー」を生まない「負債」になる場合がほとんどなのです。

資産とも呼び難い「持ち家」という不動産に集中して「レバレッジ投資」をしても、大抵の場合、資産形成の役には立たないでしょう。

あえて「レバレッジ投資」と言ったのは、住宅ローンというのは使い方によっては非常に効率的な「資産形成のツール」にもなりうるからです。

資産形成のツールになりうる不動産投資はどんなものだと思いますか?

単純に「買った値段よりも高い価格になる不動産」ですよね。

ではどんな不動産なら「買った値段よりも高い価格になる」でしょうか?

その例を挙げるとしたら、耐用年数の長い「鉄筋コンクリート」の住宅で、今後も需要が望める「都心」などではないでしょうか。

このように、資産価値が減価しにくい立地のマンションなどを「あえてローンで買う」場合、住宅ローンは非常に効率的な資産形成ツールになるのです。

これは自己資金が足りないのに、無理をしてローンを組んで家を買うのとは違います。

自分の家として、家族との憩いの場や、娯楽として買うマイホームとも違います。

このように住宅ローンを使った資産形成術は、初めからローン金利を上回るリターンを目的とした、投資用の住宅購入になります。

まず、現物の不動産の価値は今後「二極化する」でしょう。

日本では空き家問題が加速しているので、単純な需要と供給の法則から考えて、大半の住宅の資産価値は上がりません。

そもそも、人口が減っていくので、総需要が減少するのは当然ですよね。

その結果、一部のリセールバリューの高い住宅のみ、資産価値が維持、上昇していくので、全体では下がっていても「お買い得物件」が稀に存在します。

しかし、そのような「お得な話」は申し訳ないのですが、不動産業者と仲良く出来る一部の富裕層にしか話はきません。

「じゃあ、私には無理じゃないか」と諦めないでください。

後で、対処の方法をお伝えします。

その前に「住宅ローンの利用価値について」話をさせてください。

そもそもなぜ「あえてローンで買う」と良いのでしょうか。

それは「住宅ローンの金利が低い」ためです。

住宅ローンは金利が低いため「ローン金利を上回るリターンを得やすい」のです。

理論上、借金をして、より多くのリターンを得る投資方法は存在します。

例えば、住宅ローンの金利は一般的に「1~2%」が多いですが、不動産投資で得られる家賃収入は投資額の「4~7%」が多いです。

単純にこの差が収益になります。

また、個人が投資のために借りられる唯一といっても良い借金が「住宅ローン」です。

3,000万円を持っている人が「現金で3,000万円の住宅を買うこと」と「ローンで3,000万円の住宅を買うこと」には雲泥の差があります。

なぜなら、前者は3,000万円で3,000万円の資産を得ていますが、後者は3,000万円の不動産資産と3,000万円分の現金で株を買えば6,000万円分の資産が得られ、資産を文字通り「倍増」させることが出来ます。

このように借金は、金融リテラシーの高い人にとっては「資産を加速させるツール」に、リテラシーの低い人には「資産を減価させるツール」になります。

おめでとうございます。

ここまで読んでくださった方は少なくとも「借金で資産を加速させること」を知ることが出来たと思います。

では住宅ローンを組んで早速、資産を倍増させましょう!

・・・。

先述した通り、利益を生む、優良な物件はすぐには見つかりません。

ましてや自分自身で物件を探し当てるのは大変ですよね。

まず不動産投資において大事になるのは「需要」になります。

難しい話ではありません。

単純に耐用年数の長い「鉄筋コンクリート」の住宅で、今後も需要が望める「都心」の物件を探せばよいのです。

日本は今後も人口が減少する予測ですから、自然と労働環境を求めて、人が集まるところに人は集まります。

そのインフラが整っているのが「都心」になります。

単純に田舎の広大な敷地と都内の一等地のマンションであればどちらの方が価値はありそうでしょうか?

どちらの方が資産価値は減価しにくいでしょうか?

おそらく多くは「都内の一等地のマンション」を選ぶと思います。

そして現在、都内のマンション価値は年々右肩上がりに資産が増えているのが世間の答えではないでしょうか。

このように、資産価値が減価しにくい立地のマンションなどを「あえてローンで買う」ことで、住宅ローンを非常に効率的な資産形成ツールとするのです。

そうすることで借金を資産に換えることが出来ます。

でも不動産投資ってリスクが高いのでは?

正直にいうとリスクがない訳ではないです。

しかし、それは全ての投資商品に共通します。

最近流行りの

「日本個人貯蓄口座(NISA)」や

「個人型確定拠出型年金(iDeCo)」は

すべて株式や投資信託ですので、

比較的ハイリスク・ハイリターンの投資商品になります。

しかし、不動産投資はミドルリスク・ミドルリターンな投資商品になります。

その理由は、賃料収入は毎月安定して得られることが多いためです。

不動産投資は変動が大きな株式投資などと比較して、リスクが低いと考えられています。

不動産投資の仕組みはシンプルです。

購入した不動産を第三者に貸して、その賃料収入を得ます。

不動産投資の場合、不動産価格が株式投資にように企業の株価が日々大きく変動するということはあまりありません。

不動産価格は月日の経過とともに一般的には下がっていきますが、

それでも例えば3,000万円の不動産が翌月に0円になるということはほぼ起きません。

家賃についても、日々上下するというものではなく、契約期間中は一定であることが一般的です。

そのため収入金額がある程度計算できる「先の計画が立てやすい」投資となります。

また、最近日本で問題になっているインフレの対策にもなります。

なぜなら不動産は「現物資産」だからです。

需要が無くならない限り、無価値になることはありません。

ちなみに日本の山奥やへき地であれば分かりませんが、

首都である東京・23区の価値がまったく無くなると思いますか?

実は東京都のワンルームマンション開発規制条例により、分譲ワンルームマンションの数はバブル期以降のピーク時に比べ約半減しています。

つまり、都内でマンションが建てられる面積には限りがあるのです。

そのため競合が少ないため、安定した収益が見込めます。

そのほか、ホテル事業の土地買収なども相まって、

土地が足りないこともあり、

今後も供給が足りない状態が続くと見込まれています。

このように「株式投資」よりリスクの低い「不動産投資」を始めると

・毎月安定した家賃が得られる

・資産価値が上昇した時に売却益を得ることも可能

・経費や減価償却費で節税が出来る

・保険費用を別の費用に充てることが出来る

以上のメリットを享受することで、

時間を切り売りする労働(副業時間)は減り、

無駄な残業が減り、

空いた時間で好きなことを行うことが出来る訳です。

「ほったらかし」で不動産投資

待って

「不動産投資」って空いた時間が作れるの?

「入居者募集や家賃を滞納された際の対応が必要なのでは?」

このような心配をする人もいますが

不動産の管理は、管理会社に業務を委託することができます。

専門家に業務を委託することで、大家業を突きつめるのではなく

「資産を増やす一手段として」投資を行うことが可能です。

日々価格の動向を気にしたりせず、入居者との連絡など管理を業務委託することで、不動産投資は「手間のかからない投資」とすることができます。

1年に1度の確定申告はありますが、ほぼ「ほったらかし」でよい投資といえます。

でも、その分、不動産の利益は減ってしまうのでは?

不動産投資といってもさまざまな種類があり、

中でも東京23区など都市部の中古ワンルームマンションで得られる年間の利回りは4~7%前後と言われています。

例えば、3,000万円の物件を買ったとすると、大体月10万円の家賃収入が見込めます。

また、不動産投資は数十年にわたる長期間の投資で、始めた直後からもうかる短期投資ではなく、

ローンを完済後に毎月の家賃が収入となるため

「将来の年金にプラスするもの」「保険」というイメージに近いです。

そして不動産投資ローンを組む際に、団体信用生命保険という保険に加入します。

もしご自身に死亡など万が一のことが起った時、

ローンは完済された状態となりますので、

残されたご家族にはローンを返し終わった不動産という資産が残ることになります。

そのため、生命保険や死亡保険が不要になるわけですね。

ちなみに生命保険に加入している世帯で、1年間に支払っている保険料の平均金額は、2021年では37.1万円で、1ヵ月あたりに換算すると約3.1万円です。

団体信用生命保険料は、通常ローンの金利に含まれているので、追加で支払う必要はありません。

そのため、3,000万円の不動産を買うことで、

毎月約10万円の家賃収入を得つつ、

不動産の価値が上がった時には売ることが出来て、

毎月約3万円分の保険費用を他に充てることが出来ます。

このように「不動産投資」を始めると

・毎月安定した家賃が得られる

・資産価値が上昇した時に売却益を得ることも可能

・経費や減価償却費で節税が出来る

・保険費用を別の費用に充てることが出来る

以上のメリットを享受することで、

時間を切り売りする労働(副業時間)は減り、

無駄な残業が減り、

空いた時間で好きなことを行うことが出来る訳です。

ここだけの話

ここまでで不動産投資の概要は何となくイメージ出来ましたか?

実はここだけの話

最近の「都心」×「駅近」×「マンション」の値上がりが凄いです。

ワンルームマンション開発規制条例の影響もあり

既に購入できるマンションも限られており、希少性は高く、競争率も高いです。

また、今後も日本は都市圏への人口集中と過疎化の進展が並行して進むことが想定されています。

そのため、いち早く行動した方から利益を得ることが出来ています。

また、初回面談だけで、もし不要だと思ったらいつでも不動産投資はお断り可能です。

不動産の勉強をしたいだけの方でも連絡をお待ちしていますよ。

不動産投資を始めると

・月10万円分の家賃収入

・団体信用生命保険により生命・死亡保険不要で月3万円が浮く

・年々資産価値が上昇しており売却による収益も得られる。

・節税対策が出来る。

以上のメリットを得ることが出来ます。

マイホームは資産か?それとも負債か?

この答えは難しく、現状では「資産にもなりえる」が妥当な答えになると思います。

「持ち家か、賃貸か?」

この問題は永遠のテーマだと思います。

ここでは「資産形成」という観点から考えていきます。

私なりの答えを言うならば

不動産投資を行い、その家賃収入でマイホームを購入する。

これが一番お得な資産形成ではないでしょうか。

最後までお付き合い頂きありがとうございました。

コメント